給与計算

1017|【給与計算】従業員データ「本人/家族情報」設定方法

給与計算機能を利用するために必要となる従業員データ「本人/家族情報」の設定方法について、ご説明します。

ポイント

オフィスステーション本体の[台帳管理]に登録している従業員台帳の情報と連動しています。

ただし、給与計算機能のみで利用する項目については、従業員台帳と連動していない項目もございます。

本人/家族情報の設定

メニュー[従業員データ]もしくは、ホーム[従業員データ]をクリックします。

- 既存の従業員の情報を編集する場合

-

従業員一覧の対象の従業員をクリックします。

- 従業員台帳に未登録の従業員を新たに登録する場合

-

[従業員の追加]をクリックします。

本人/家族情報を編集する場合は、[編集]をクリックします。

注意点

[従業員の追加]から進んだ場合は、「本人/家族情報」の入力画面から表示されます。

ポイント

「※」がついている項目は必須入力です。未入力のまま保存することはできません。

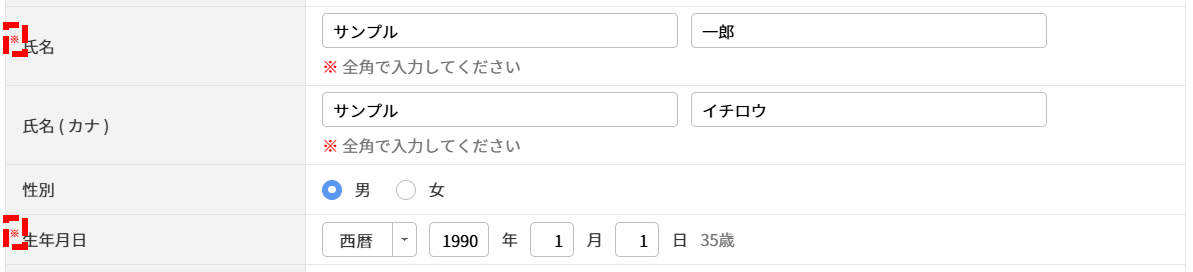

本人情報

本人情報の項目を設定します。

| No. | 項目名 | 説明 |

| ① | 生年月日 | 年齢で定まっている保険料の控除開始、除外のタイミングを、自動で判定するのに利用します。 |

| ② | 住所 住所 ( カナ ) 住民票住所区分 住民票に記載の住所 住民票に記載の住所 ( カナ ) |

住民税納付先の市区町村情報として利用します。 「住所」と「住民票に記載の住所」が同じ場合 「住民票住所区分:現在住所と同じ」にチェックします。 |

| ③ | 扶養控除申告書に出力する住所 | 扶養控除等異動申告書の本人住所に出力する住所を「現住所」「住民票住所」のいずれかから選択できます。 |

| No. | 項目名 | 説明 |

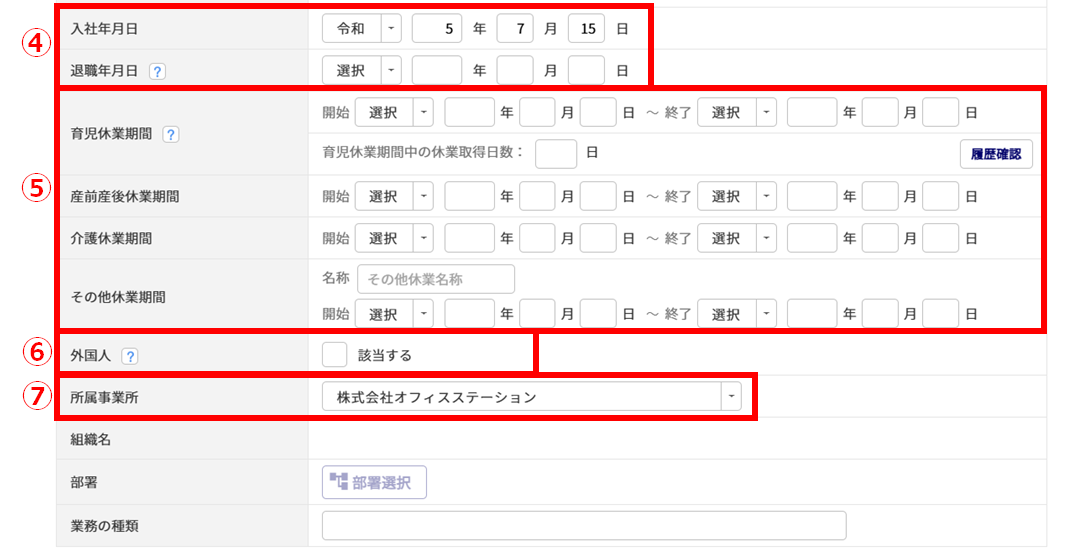

| ④ | 入社年月日 退職年月日 |

日割計算時に利用します。 なお、日割計算の対象となる項目は、メニュー[基本設定]>「支給・控除項目」>「日割計算対象」を「対象」と設定している項目です。 |

| ⑤ | 育児休業期間 産前産後休業期間 介護休業期間 その他休業期間 |

各休業期間中に、支給や控除の対象とするかの判定に利用します。 なお、支給や控除するか否かの設定は、メニュー[基本設定]>「支給・控除項目」> 各「休業期間」に対し設定できます。 育児休業期間中の休業取得日数 「育児休業期間」の開始と終了の翌日が同月内の場合、実際に休業した日数を入力します。省略した場合は、期間中全ての日を休業したものとします。 履歴確認 育児休業期間の履歴を保持することができます。過去の履歴の登録が可能です。 |

| ⑥ | 外国人 | 「該当する」にチェックした場合、源泉徴収票出力時に反映します。 |

| ⑦ | 所属事業所 | 「他事業所管理」で登録している情報が選択できます。 給与計算の結果を、オフィスステーション本体「給与データ」へ連携時、設定している「所属事業所」ごとにデータが連携されます。 事業所ごとに年度更新をおこなう場合、設定をおすすめしています。 |

障害者、寡婦 ( 夫 ) 勤労学生情報

障害者、寡婦 ( 夫 ) 勤労学生情報を設定します。

| 項目名 | 説明 |

| 勤労学生区分 | 「勤労学生」に設定すると、所得税の扶養親族等の数に1(人)を加算します。 |

| 障害者区分 | 「一般の障害者」あるいは「特別障害者」に設定すると、所得税の扶養親族等の数に1(人)を加算します。 |

| 配偶者区分(所得税) | 「寡婦」「特別の寡婦」「寡夫」「ひとり親」のいずれかに設定すると、所得税の扶養親族等の数に1(人)を加算します。 |

| 配偶者区分(住民税) | 扶養控除等(異動)申告書の「住民税に関する事項」カテゴリ「寡婦又はひとり親」に反映します。 |

社会保険 / 労働保険

社会保険 / 労働保険の項目を設定します。

| 項目名 | 説明 |

| 健康保険 加入区分 ※1 健康保険 資格取得年月日 ※2 健康保険 資格喪失年月日 ※2 |

健康保険料、介護保険料の控除金額の算出に利用します。 |

| 厚生年金 加入区分 ※1 厚生年金 資格取得年月日 ※2 厚生年金 資格喪失年月日 ※2 |

厚生年金保険料の控除金額の算出に利用します。 |

| 厚生年金基金 加入区分 ※1 厚生年金基金 資格取得年月日 ※2 厚生年金基金 資格喪失年月日 ※2 |

厚生年金基金掛金の控除金額の算出時に利用します。 |

| 種別 | 厚生年金基金掛金の控除金額の算出時、「社会保険料の負担 (掛金) 率」の料率を紐づけるために利用します。 |

| 雇用保険 加入区分 ※1 雇用保険 資格取得年月日 ※2 離職等年月日 ※2 |

雇用保険料の控除金額の算出時に利用します。 |

※1 :メニュー[基本設定]>「全般」>「社会保険料および雇用保険料の算出判定」で「加入区分」を設定している場合

※2 :メニュー[基本設定]>「全般」>「社会保険料および雇用保険料の算出判定」で「資格取得年月日/資格喪失年月日・離職等年月日」を設定して

いる場合

注意点

各「加入区分」項目がチェックできない場合

オフィスステーション本体の「企業設定」もしくは「士業用顧問先管理」の「台帳管理 加入区分補正設定:補正機能利用」を「利用する」と設定している場合、各「加入区分」項目はチェックできません。

その場合は、各「資格取得年月日」や「資格喪失年月日」(雇用保険の場合は「離職年月日」)の情報で「加入区分」を判定します。

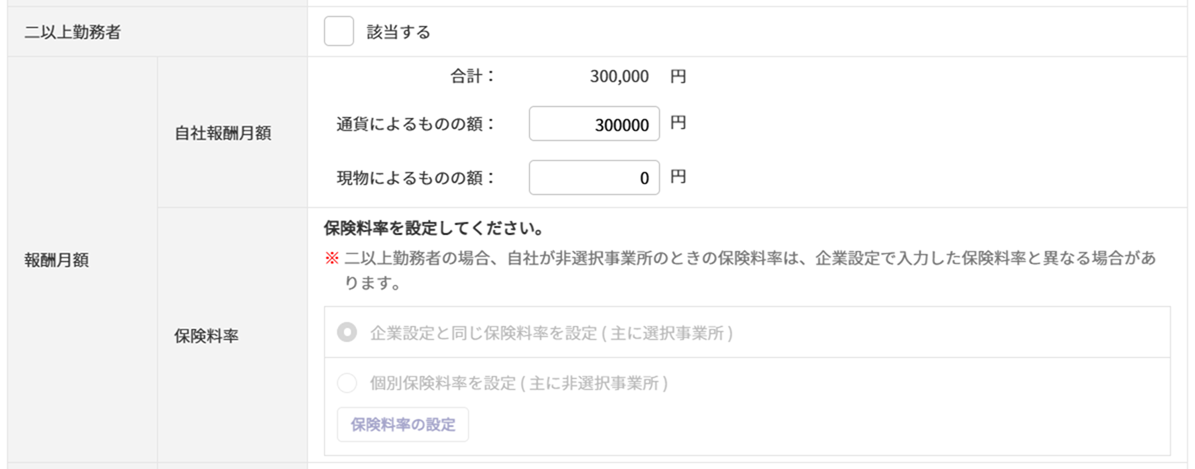

- 二以上事業所勤務者ではない場合

-

「自社報酬月額」を設定します。

設定せず下部にある[標準報酬月額表から設定]ボタンから、標準報酬月額の等級を選択することもできます。

- 二以上事業所勤務者の場合

-

二以上勤務者および報酬月額を設定します。

項目名 説明 二以上勤務者 「該当する」にチェックします。

チェックすることで、二以上勤務者の社会保険料控除額を算出することができます。

また、「他社報酬月額」「保険料率」の項目が表示されます。自社報酬月額

健康保険と厚生年金の報酬月額を別々に入力する健康保険と厚生年金の報酬月額を別々の金額で設定したい場合、チェックします。

チェックすると、「自社報酬月額」「他社報酬月額」の入力欄が、健康保険、厚生年金に分かれて表示されます。自社報酬月額

通貨によるものの額/現物によるものの額自社で受け取っている報酬の月額(通貨によるものの額、現物によるものの額)を設定します。

「健康保険と厚生年金の報酬月額を別々に入力する」にチェックした場合、健康保険、厚生年金それぞれの額を設定します。

※標準報酬月額を算出するために設定が必要です。他社報酬月額 他社で受け取っている報酬の月額を入力します。

「健康保険と厚生年金の報酬月額を別々に入力する」にチェックした場合、健康保険、厚生年金それぞれの額を設定します。

※按分率を算出するために設定が必要です。保険料率 保険料率を設定します。

メニュー[基本設定]>[企業管理]または[顧問先管理]>「社会保険料の負担( 掛金 ) 率」に設定している保険料率を利用する場合

「企業設定と同じ保険料率を設定 ( 主に選択事業所 )」を選択します。

利用しない場合

「個別保険料率を設定」を選択します。

[保険料率の設定]をクリックし、個別保険料率を設定します。注意点

「個別保険料率を設定」を選択時、「協会けんぽの保険料率を自動更新する」を設定できます。

チェックすることで、毎年3月(4月納付分)におこなわれる、協会けんぽの保険料率の改定時、

システムで改定後の料率に、自動で更新します。関連記事

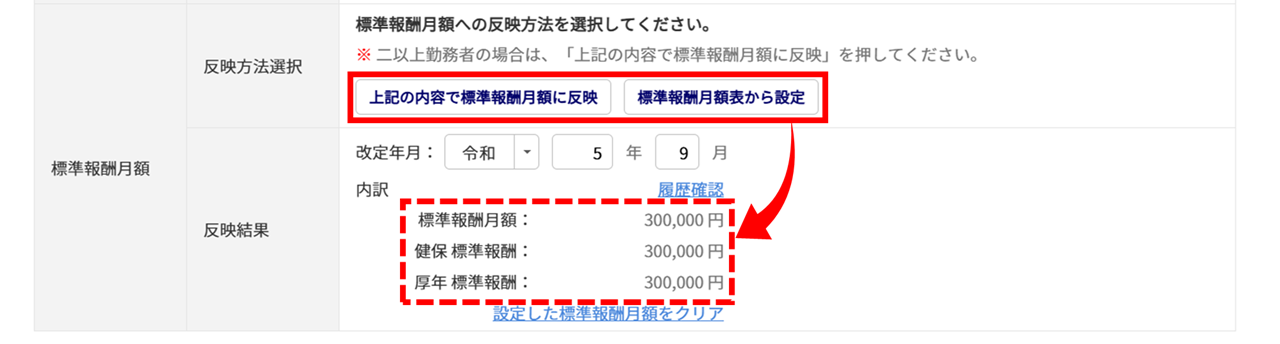

「標準報酬月額」を設定します。

| 項目名 | 説明 |

| 反映方法選択 | 反映方法を選択します。 上記の内容で標準報酬月額に反映 上段で入力した「自社報酬月額」「他社報酬月額」の情報を基に反映します。 二以上勤務者の場合は、こちらを選択してください。 標準報酬月額表から設定 標準報酬月額表から、該当の等級を設定します。 |

| 反映結果 | 「反映方法選択」で選択した方法で、結果を反映します。 二以上勤務者の場合「二以上勤務者 按分率」も表示されます。 |

補足

二以上事業所勤務者、かつ、健康保険と厚生年金の報酬月額を別々に入力している場合

按分率は、「健康保険」と「厚生年金」に分かれて表示されます。

給与支給情報

給与支給情報を設定します。

| 項目名 | 説明 |

| 支給種別 | 給与形態を「月給」「日給」「時給」から選択します。 |

| 支給グループ | 支給グループを選択します。 選択肢に表示されるのは、メニュー[基本設定]>[支給グループ]で作成した情報です。 ※オフィスステーション本体の「給与日マスタ」の情報でもあります。 |

| 振込元口座 | 従業員ごとに振込元口座を設定する場合は、「個別設定」を選択し、「給与」「賞与」「住民税」に振込元口座を選択します。 選択肢に表示されるのは、メニュー[基本設定]>[振込元口座]で作成した情報です。 |

| 日割計算および控除基礎単価計算時の所定労働日数 | 日割計算時や、基礎単価算出時に利用します。 |

時間外手当

時間外手当に関する情報を設定します。

| 項目名 | 説明 |

| 1日の所定労働時間 | 1日の所定労働時間を設定します。 割増時給単価や、控除時給単価等の算出に利用します。 |

| 1年間の所定労働日数 | 1年間の所定労働日数を設定します。 日割計算時や、基礎単価算出時等に利用します。 1ヶ月の所定労働時間と1日の所定労働時間から1年間の所定労働日数を算出 ひと月あたりの労働時間を入力後、[計算して1年間の所定労働日数に反映]をクリックすると、年間の労働日数を算出し、反映します。 ※1日の所定労働時間の入力が必要です。 ※算出のため入力した所定労働時間は保存されません。 1ヶ月の所定労働日数から1年間の所定労働日数を算出 ひと月あたりの労働日数を入力後、[計算して1年間の所定労働日数に反映]をクリックすると、年間の労働日数を算出し、反映します。 ※1日の所定労働時間の入力が必要です。 ※算出のため入力した所定労働日数は保存されません。 |

| 管理監督者 | 管理監督者かを設定します。 対象と設定した場合、支給されない手当が発生する場合があります。 ※メニュー[基本設定]>[支給項目]>「管理監督者計算対象」の設定内容に より、「支給する・しない」を設定することができます。 |

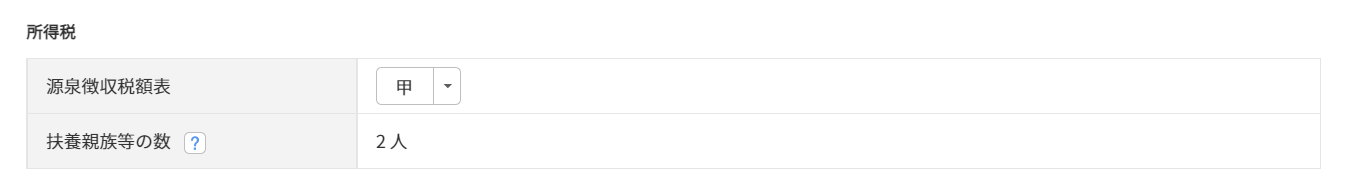

所得税

所得税に関する情報を設定します。

| 項目名 | 説明 |

| 源泉徴収税額表 | 源泉徴収税額表の「甲/乙」の判定に利用します。 ※オフィスステーション本体で設定する場合は、[台帳管理]の「本人情報:年 末調整」項目を設定してください。 |

| 扶養親族等の数 | 源泉徴収税額表の「扶養親族等の数」情報を、現時点の設定内容を基に人数を集計します。 給与計算時は、支給日時点の人数を再集計しているため、年を跨いだ場合など、差異が発生する場合があります。 ※従業員の追加時、編集時の情報は、保存後に集計し表示されます。 |

関連記事

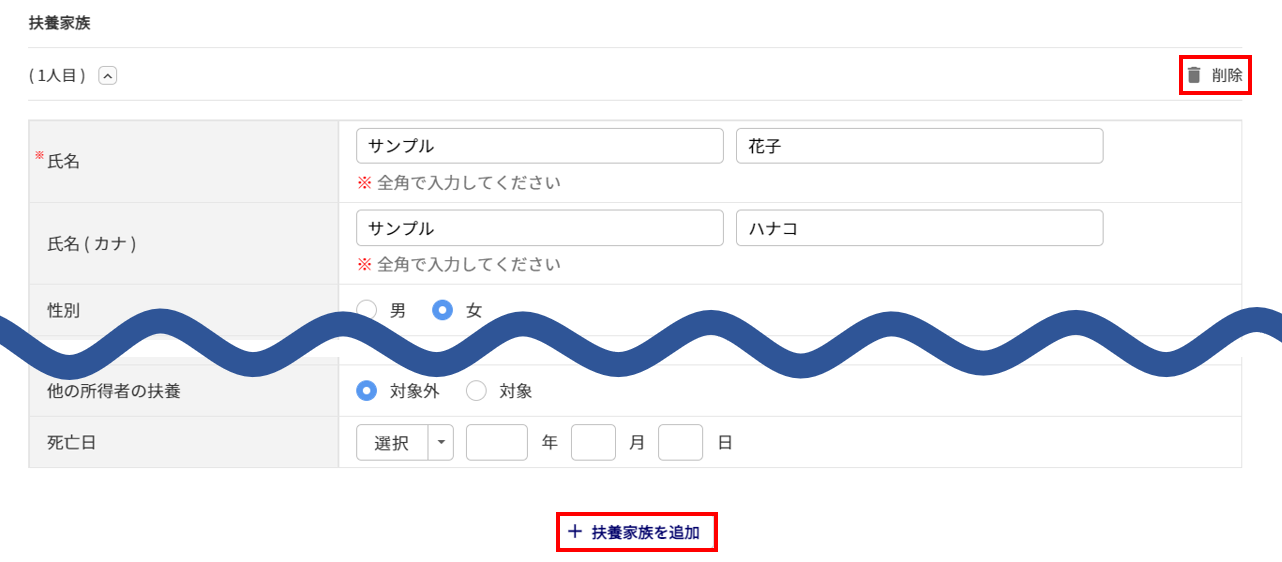

扶養家族

- 扶養家族を追加する場合

-

下部の[扶養家族を追加]をクリックし、扶養家族の入力フォームに情報を登録します。

- 扶養家族を削除する場合

-

右上の[削除]をクリックします。

※オフィスステーション本体にマイナンバーの登録がある扶養家族の削除はできません。

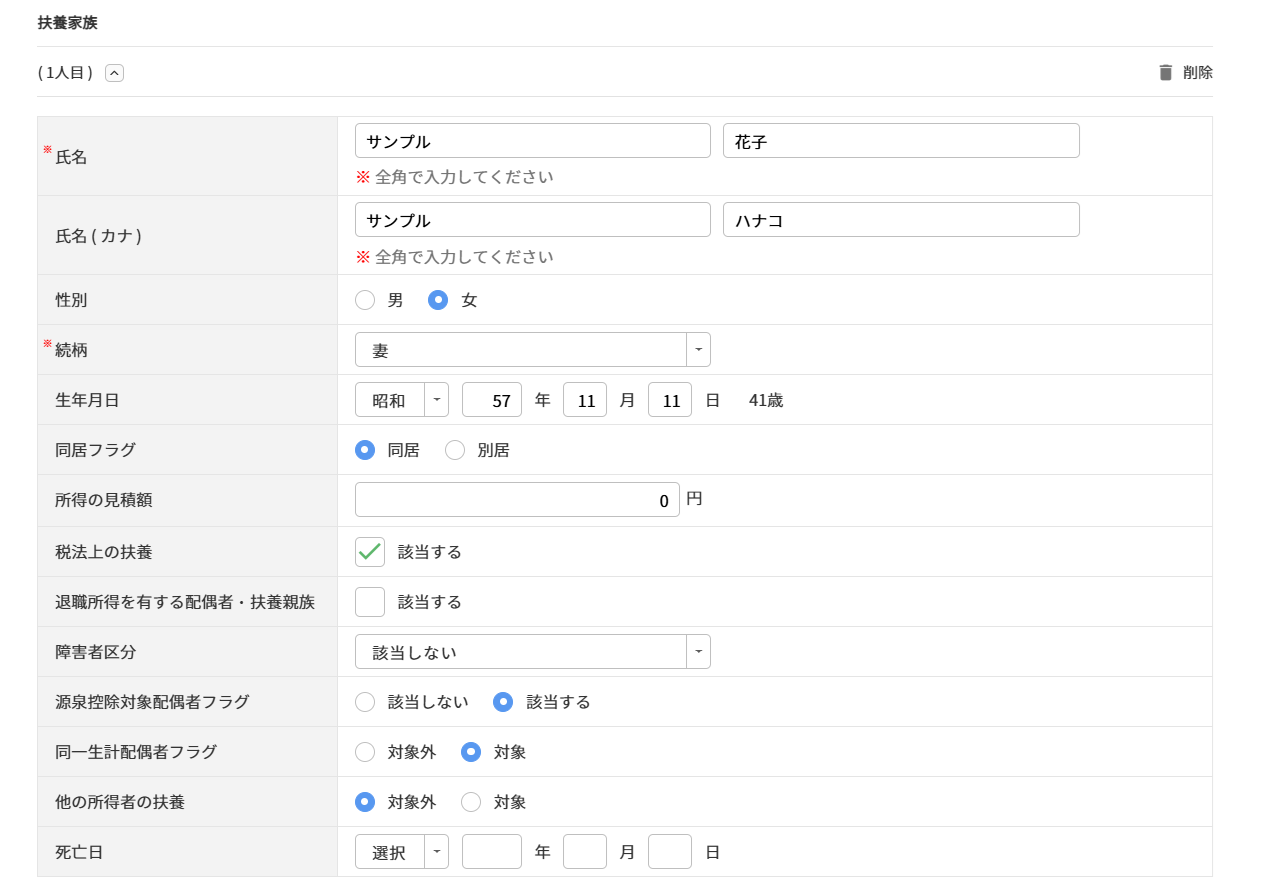

扶養家族の情報を設定します。

| 項目名 | 説明 |

| 生年月日 | 所得税の扶養親族等の判定に利用します。 |

| 別居海外フラグ 送金額 |

※「同居フラグ」に「別居」を選択した場合に表示されます。 所得税の扶養親族等の判定に利用します。 |

| 留学生区分 | ※下記条件に該当する場合に表示されます。 ・「続柄」が「夫」または「妻」(配偶者)以外 ・「同居フラグ」に「別居」を選択 ・「別居海外フラグ:別居(海外)」にチェックがある 所得税の扶養親族等の判定に利用します。 |

| 税法上の扶養 | 所得税の扶養親族等の判定に利用します。 |

| 障害者区分 | 「一般の障害者」または「特別障害者」に設定すると、所得税の扶養親族等の数に1(人)加算します。 「同居特別障害者」に設定すると、2(人)加算します。 |

| 源泉控除対象者フラグ |

※「続柄」が「夫」または「妻」(配偶者)の場合に表示されます。 「該当する」にチェックを付けると、扶養控除等(異動)申告書の「源泉控除対象配偶者」に「氏名」を反映します。 所得税の扶養親族等の判定に利用します。 |

| 同一生計配偶者フラグ | ※「続柄」が「夫」または「妻」(配偶者)の場合に表示されます。 配偶者の所得に応じて、設定します。 |

| 扶養区分 |

※「続柄」が「夫」または「妻」(配偶者)以外の場合に表示されます。 扶養区分を設定します。所得税の扶養親族等の判定に利用します。 |

| 他の所得者の扶養 | 所得税の扶養親族等の判定に利用します。 |

| 死亡日 | 所得税の扶養親族等の判定に利用します。 ※「死亡日」を登録していると、所得税の扶養親族への判定対象外となります。 |

補足

16歳未満の扶養家族について

年始以降に初めて[給与計算]へログインした際に、昨年まで16歳未満だった扶養家族が16歳以上となる場合、[従業員データ]>[本人/家族情報]が以下のとおり更新されます。

・「税法上の扶養」 : 「該当する」にチェック

・「扶養区分」 : 「一般」

「扶養親族等の数」の加算について

以下の条件にあてはまる場合、それぞれで所得税の扶養親族等の数に加算をおこないます。

※「死亡日」が登録されている場合は、集計時点が「死亡日」より過去であることが前提です。

(1)扶養親族(配偶者)の場合は、

「源泉控除対象配偶者フラグ」が「該当する」の場合、1(人)加算します。

(2)扶養親族(配偶者以外の親族)の場合は、

①「税法上の扶養」が「該当する」

かつ

16歳以上(令和6年時点で平成21年1月1日以前生まれ)

かつ

「他の所得者の扶養」が「対象外」の場合、1(人)加算します。

②2026年以降、以下も加算の条件になります。

「扶養区分」が「対象外(特定親族:源泉控除対象)」

かつ

19歳以上23歳未満(生年月日で判定)

かつ

「税法上の扶養」が「該当しない」の場合、1(人)加算します。

(3)国外居住親族(「別居海外フラグ」にチェックありの配偶者以外の親族)の場合は、

上記(2)の条件に加えて以下のいずれかの条件に当てはまる場合、1(人)加算します。

a)16歳以上30歳未満

b)70歳以上

c)30歳以上70歳未満 かつ 「留学生区分」が「該当する」

d)30歳以上70歳未満 かつ 「送金額」が38万円以上の金額

(4)「障害者区分」が「一般の障害者」または「特別障害者」の場合、1(人)加算します。

(5)「障害者区分」が「同居特別障害者」の場合、2(人)加算します。

例)70歳の父が「同居特別障害者」であり従業員本人の扶養に入っている場合

(2)に当てはまるので、1(人)を加算。また、(5)にあてはまるので、2(人)加算。

所得税の扶養親族等の数は、「3人」となります。

[保存]をクリックします。

以上で、本人/家族情報の設定は完了です。